Комиссионной торговлей называется процесс, когда поставщик/комитент передает товар с целью реализации посреднику/комиссионеру. Последний осуществляет продажу покупателю, отчитывается и передает выручку за проданный товар комитенту, получая комиссионные. Программа 1С 8.3 предоставляет возможность отражения такой торговли с точки зрения обеих сторон процесса.

Отчет комиссионера о продажах 1С (1С:Бухгалтерия 8.3)

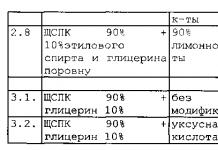

Чтобы вести рассматриваемые нами учеты надо настроить подключение соответствующей функциональности, которые расположены в разделе «Главное/Настройки/Функциональность/Торговля». Возможность работы с «Отчетом комиссионера о продажах» обеспечивает флажок «Продажа товаров/услуг через комиссионеров/агентов». Данный флажок может быть неактивен, если такой отчет уже был создан.

Рисунок 1 – Установка функциональности для отображения торговли по комиссии

Наш отчет находится в «Продажи/Продажи».

Закладка «Главное» содержит следующие реквизиты и настройки:

- «Документ №» и «от» – № и дата отчета, полученные у посредника и подтверждающие факт совершения сделки.

Рисунок 2 – Главная закладка

Рисунок 2 – Главная закладка

- «Номер» и «от» содержат номер и дату регистрации отчета в системе, при этом номер формируется в программе автоматически.

- Реквизит «Организация» содержит наименование организации, со стороны которой ведется учет в программе, т.е. в данном случае мы рассматриваем учет со стороны комитента.

- В реквизите «Контрагент» следует из справочника «Контрагенты» выбрать контрагента, который является комиссионером.

- Реквизит «Договор» будет заполнен программой автоматом, если в «Контрагенте» указан такой элемент справочника «Контрагенты», у которого создан договор с посредником. Реквизит «Вид» в таком договоре имеет значение «С комиссионером/агентом на продажу».

Рисунок 3 – Ссылка «Договоры» в элементе справочника «Контрагенты»

Рисунок 3 – Ссылка «Договоры» в элементе справочника «Контрагенты»

Рисунок 4 – Реквизит «Вид договора»

Рисунок 4 – Реквизит «Вид договора»

- По ссылке «Счета расчетов с контрагентами» следует настроить счета.

Рисунок 5 – Настройки счетов расчетов

Рисунок 5 – Настройки счетов расчетов

- Группа реквизитов «Комиссионное вознаграждение»

содержит настройки способа расчета и процента, настройки счета затрат по комиссии и счета учета НДС, процента НДС и статьи затрат. Реквизит «Способ расчета»

может принимать одно из следующих значений:

- Не рассчитывается;

- % от разности сумм продажи и поступления;

- % от суммы продажи.

Рисунок 6 – Группа реквизитов «Комиссионное вознаграждение»

Рисунок 6 – Группа реквизитов «Комиссионное вознаграждение»

Если для реквизита «Способ расчета» установлено значение процента от разности сумм продажи/поступления, то сумма комиссии будет рассчитана следующим образом.

Разность значений реквизитов «Сумма» и «Сумма передачи» на закладке «Реализация», суммированная по всем номенклатурным позициям. Затем процент от полученного значения в размере, установленном в реквизите «% вознаграждения» на закладке «Главное». Рассмотрим сказанное на примере.

Рисунок 7 – Реквизиты «Сумма» и «Сумма передачи» по первому покупателю

Рисунок 7 – Реквизиты «Сумма» и «Сумма передачи» по первому покупателю

Рисунок 8 – Реквизиты «Сумма» и «Сумма передачи» по второму покупателю

Рисунок 8 – Реквизиты «Сумма» и «Сумма передачи» по второму покупателю

В нашем примере комиссия будет равна (складывается из разности сумм продаж и поступлений):

14 160 – 10 620 = 3 540 – разность по покупателю «Розничный покупатель»;

30 000 – 26 550 = 3 450 – разность по покупателю «Никитаева И.В.»;

3 540 + 3 540 + 3 450 = 10 530 – разность по всем покупателям;

10% от 10 530 = 1 053 рублей – искомая величина

В том числе НДС 18% = 18% от 1 053 = 160,63 рублей

Таким образом, комиссионное вознаграждение после вычета НДС равно 1 053 – 160,63 = 892,37 рублей

Рисунок 9 – Реквизит «Способ расчета» установлен в значение «Процент от …»

Рисунок 9 – Реквизит «Способ расчета» установлен в значение «Процент от …»

Если для «Способ расчета» установлено значение «Процент от суммы продажи», то сумма комиссии рассчитывается следующим образом:

Значение реквизита «Сумма» на закладке «Реализация» складывается по всем номенклатурным позициям. Затем ищется процент от полученного в размере, установленном в реквизите «% вознаграждения» на закладке «Главное».

В нашем примере комиссия будет равна:

14 160 + 14 160 + 30 000 = 58 320

10% от 58 320 = 5 832 рублей – Комиссионное вознаграждение

В том числе НДС 18% = 889,63 рублей

Таким образом, комиссионное вознаграждение без НДС равно 5 832 – 889,63 = 4 942,37 рублей

Рисунок 10 – Реквизит «Способ расчета» установлен в значение «Процент от суммы продажи»

Рисунок 10 – Реквизит «Способ расчета» установлен в значение «Процент от суммы продажи»

В «Реализации» отражена информация о переходе товаров или услуг от посредника конечным покупателям. Табличная часть сверху содержит их список, а нижняя – список реализованного по каждому покупателю, приведенных в верхней. В колонке «Дата СФ» должна указываться дата счета-фактуры, которая была выдана комиссионером покупателю. В «Сумме» и «Сумме передачи» находятся стоимости сбыта товара покупателю и передачи комиссионеру соответственно.

11 – Реализация

11 – Реализация

Показатели в колонках «Сумма вознаграждения» и «НДС вознаграждения» будут посчитаны автоматом в зависимости от настроек «% вознаграждения» и «% НДС» на закладке «Главное». Если реквизит «Способ расчета» на закладке «Главное» установлен на «Не рассчитывается», то сумму вознаграждения требуется заполнить вручную по каждой номенклатуре.

12 – Реквизиты «Сумма вознаграждения» и «НДС вознаграждения» на закладке «Реализация»

12 – Реквизиты «Сумма вознаграждения» и «НДС вознаграждения» на закладке «Реализация»

Колонки «Счет учета», «Счет доходов», «Счет расходов» и «Счет НДС» заполняются при указании номенклатуры автоматически на основании регистра сведений «Счета учета номенклатуры».

13 – Настройка счетов на закладке «Реализация»

13 – Настройка счетов на закладке «Реализация»

Данные на закладке «Реализация» могут быть заполнены автоматически посредством кнопки «Заполнить» на основании ранее созданного документа «Реализация: Товары, услуги, комиссия».

Рисунок 14 – Документ «Реализация: Товары, услуги, комиссия»

Рисунок 14 – Документ «Реализация: Товары, услуги, комиссия»

На закладке «Возвраты» вносятся операции возврата. Для каждой из них указываются данные о покупателе, документе реализации, реквизиты счета-фактуры на возврат товара, его номенклатура, количество и стоимость. Чтобы автоматом заполнилась нижняя табличная часть по кнопке «Заполнить/По документу реализации», нужно в верху выбрать покупателя, документ реализации и заполнить дату и номер счета-фактуры на возврат. Автоматически это произойдет, если ранее в программе уже был проведен документ «Отчет комиссионера о продажах» по этому покупателю.

Рисунок 15 – Возвраты в отчете

Рисунок 15 – Возвраты в отчете

На закладке «Денежные средства» указываются ДС от покупателя за товары или услуги комитента. После отправки комиссионером отчета комитенту, обязанность уплаты НДС за товары переводится к комитенту. Сведения о ДС вносятся руками.

Рисунок 16 – ДС документа «Отчет комиссионера о продажах»

Рисунок 16 – ДС документа «Отчет комиссионера о продажах»

Закладку «Дополнительно» следует заполнять в том случае, если продавец не является грузоотправителем или покупатель таковым не является. Это надо для правильного занесения данных в счет-фактуру.

Рисунок 17 – «Дополнительно» документа «Отчет комиссионера о продажах»

Рисунок 17 – «Дополнительно» документа «Отчет комиссионера о продажах»

После заполнения документа необходимо провести отчет комиссионера в 1С посредством кнопки «Провести».

В результате:

Отражает списание себестоимости проданных товаров. В нашем примере себестоимость продукции зарегистрировалась через «Отчет производства за смену».

Комиссия, удерживаемая из выручки. Проводка была сформирована, потому что установлен соответствующий флажок.

Выручка от реализации товаров.

Затраты на комиссионное вознаграждение.

Начисление НДС по проданным товарам.

Начисление НДС по вознаграждению.

В рамках отображения такого вида торговли, как комиссионная, мы осветили: какие предварительные настройки для этого нужно выполнить и как создать и заполнить отчет комиссионера о продажах 1С.

Продолжаем серию статей, посвященных технологии учета операций в рамках посреднических договоров в «1С:Бухгалтерии 8» (ред. 3.0). О том, как учитывать реализацию услуг у принципала по агентскому договору мы писали в статье «Реализация услуг по агентскому договору у принципала в «1С:Бухгалтерии 8» (ред. 3.0) . Об отражении реализации товаров у комитента, а также об особенностях начисления и вычетов НДС с авансов в учете комитента читайте в этой статье. При подготовке статьи были использованы материалы раздела «Бухгалтерский и налоговый учет» информационной системы 1С:ИТС из «Справочника хозяйственных операций. 1С:Бухгалтерия 8» - http://its.1c.ru/db/hoosn#content:70:1 и справочника «Учет по налогу на добавленную стоимость» - http://its.1c.ru/db/accnds#content:1442:2 .

Учет реализации и НДС у комитента

По договору комиссии комиссионер обязуется по поручению комитента за вознаграждение совершить одну или несколько сделок от своего имени, но за счет комитента (п. 1 ст. 990 ГК РФ).

В случае, когда предметом договора является продажа товаров, комитент передает комиссионеру товары, которые тот обязуется реализовать за определенное вознаграждение. При этом товары, переданные на комиссию, остаются в собственности комитента и числятся у него на балансе на счете 45 «Товары отгруженные». Комиссионер учитывает полученные товары на забалансовом счете 004 «Товары, принятые на комиссию».

После продажи комиссионных товаров комитент получает от комиссионера отчет о продаже товаров и счет на комиссионное вознаграждение (акт о выполненных услугах, счет-фактуру).

По условиям договора, комиссионное вознаграждение может быть удержано комиссионером из выручки, полученной от продажи товаров. Выручкой комитента будет сумма, полученная от реализации товаров. Комиссионное вознаграждение, выплаченное комиссионеру, включается в расходы комитента.

При реализации товаров (работ, услуг, имущественных прав) через посредника комитент (принципал) определяет налоговую базу в общем порядке в соответствии с требованиями ст. 154 НК РФ.

Датой определения налоговой базы у комитента (принципала) является наиболее ранняя из дат (п. 1 ст. 167 НК РФ):

- дата отгрузки товаров (работ, услуг, передачи имущественных прав);

- дата получения оплаты (предоплаты) в счет предстоящей отгрузки.

Датой отгрузки для комитента (принципала) является дата составления первого по времени первичного документа, оформленного посредником на имя покупателя (письмо ФНС России от 17.01.2007 № 03-1-03/58@). Это означает, что комитент (принципал) определяет налоговую базу на дату отгрузки посредником товаров (работ, услуг, имущественных прав) покупателю.

А вот при передаче товаров (работ, услуг) посреднику комитент (принципал) не должен начислять НДС и выставлять счета-фактуры. Ведь право собственности на товары (результаты работ, услуг, имущественные права) до момента их передачи покупателю остается у комитента (принципала) и к посреднику ни при каких условиях не переходит (п. 1 ст. 996, ст. 1011 ГК РФ).

Исчисление НДС у комитента (принципала) производится так же, как и при обычной реализации товаров (работ, услуг) продавцом покупателю (п. 1 ст. 146, п. 1 ст. 153 НК РФ).

Датой получения предоплаты от покупателя (заказчика) у комитента признается не только дата получения им аванса от покупателя, но и дата получения предоплаты на счет или в кассу комиссионера (агента) (письмо ФНС России от 28.02.2006 № ММ-6-03/202@).

На основании счетов-фактур, выставленных посредниками покупателям (заказчикам) при реализации товаров (работ, услуг) или при получении от них предоплаты, комитент (принципал) перевыставляет в адрес посредника счета-фактуры с аналогичными показателями.

При этом комитент (принципал) должен учитывать следующие специальные требования к таким счетам-фактурам:

- дата выписки перевыставленного счета-фактуры, отраженная по строке 1, должна совпадать с датой выписки счета-фактуры посредником покупателю (заказчику), а номер должен присваиваться в соответствии с общей хронологией, принятой комитентом (принципалом) (пп. «а» п. 1 Правил заполнения счета-фактуры, утв. постановлением Правительства РФ от 26.12.2011 № 1137);

- в строках 6, 6а, 6б должны указываться наименование, адрес, ИНН и КПП фактического покупателя (заказчика), а не посредника (подпункты «и», «к», «л» п. 1 Правил заполнения счета-фактуры, письмо Минфина России от 10.05.2012 № 03-07-09/47);

- все остальные показатели строк и граф должны полностью соответствовать показателям счетов-фактур, выставленным посредником покупателю (заказчику).

Перевыставленные счета-фактуры комитент (принципал) регистрирует:

- в части 1 Журнала учета полученных и выставленных счетов-фактур (п. 7 Правил ведения журнала учета полученных и выставленных счетов-фактур, утв. Постановлением № 1137);

- в Книге продаж того налогового периода, в котором была произведена отгрузка товаров (работ, услуг) посредником покупателю (заказчику) или получена предоплата от покупателя (заказчика) (п. 20 Правил ведения книги продаж, утв. Постановлением № 1137).

К вычету комитент (принципал) может заявить налог по предоплате, полученной от покупателя (заказчика):

- после отгрузки посредником товаров (работ, услуг), в счет которой была получена предоплата (п. 8 ст. 171, п. 6 ст. 172 НК РФ);

- при изменении условий или расторжении договора и возврате сумм авансовых платежей покупателю (заказчику) (п. 5 ст. 171, п. 4 ст. 172 НК РФ).

При этом перевыставленные счета-фактуры на полученную от покупателя (заказчика) предоплату по мере возникновения права на налоговый вычет включаются в книгу покупок (п.п. 2, 22 Правил ведения книги покупок, утв. постановлением Правительства РФ от 26.12.2011 № 1137).

Кроме этого, комитент (принципал) имеет право на налоговый вычет по вознаграждению посредника, а также по возмещаемым ему расходам.

Отражение позиции комитента в программе «1С:Бухгалтерия 8» (ред. 3.0) при реализации товаров по договору комиссии рассмотрим на следующем примере.

Пример

ЗАО «ТФ Мега» (комитент) заключило с ЗАО «Платинум» (комиссионер) договор комиссии, по которому комиссионер за вознаграждение реализует покупателям товары комитента. Обе компании применяют общую систему налогообложения и являются плательщиками НДС. По условиям договора комиссионер реализует товары по ценам, не ниже указанных в накладной на передачу товаров, участвует в расчетах. Вознаграждение комиссионера составляет 10 процентов от выручки. Вознаграждение удерживается комиссионером из денежных средств, полученных от покупателя.

03 марта 2014 года комитент передал комиссионеру 8 пылесосов «Электросила» на сумму 40 000,00 руб. (в т.ч. НДС 18% - 6 101,69 руб.). 31 марта 2014 года комиссионер представил комитенту отчет о продажах за месяц в сумме проданных товаров 50 000,00 руб. (в т.ч. НДС 18% - 7 627,12 руб.). Согласно отчету комиссионером было отгружено:

- 10 марта 2014 года покупателю НПО «Монолит» 3 пылесоса по 6500,00 руб. (в т.ч. НДС 18%);

- 17 марта 2014 года покупателю ООО «Плотник+» 5 пылесосов по 6100,00 руб. (в т.ч. НДС 18%).

К отчету комиссионера приложен комплект подтверждающих документов (счет, акт, счет-фактура на комиссионное вознаграждение, копии платежных документов, подтверждающих получение денежных средств от покупателей).

Одновременно с этим комиссионер представил информацию о счетах-фактурах, выставленных покупателям при продаже товаров комитента. За отчетный период комиссионером было выставлено два счета-фактуры:

- покупателю НПО «Монолит»: 10 марта 2014 г. на сумму 19 500,00 руб. (в т.ч. НДС 18% - 2 974,58 руб.);

- покупателю ООО «Плотник+»: 17 марта 2014 г. на сумму 30 500,00 руб. (в т.ч. НДС 18% - 4 652,54 руб.).

Также комиссионером была представлена информация об авансовых счетах-фактурах, выставленных покупателям при получении от них предоплаты в счет предстоящих поставок товаров. За отчетный период комиссионером был выставлен один счет-фактура на предоплату:

- покупателю ООО «Плотник+»: 10 марта 2014 г. на сумму 30 500,00 руб. (в т.ч. НДС 18% - 4 652,54 руб.).

Из суммы, вырученной от реализации товаров комитента, комиссионер удержал вознаграждение в размере 10 процентов от выручки на сумму 5 000,00 руб. (в т.ч. НДС 18% - 762,71 руб.). Денежные средства за вырученный товар в сумме 45 000,00 руб. комиссионер перечислил комитенту 3 апреля 2014 года.

Настройки параметров учета

Для правильной организации учета операций в рамках комиссионной торговли в программе «1С:Бухгалтерия 8» (ред. 3.0) необходимо выполнить соответствующие настройки.

Для организации ЗАО «ТФ Мега» в Параметрах учета

(раздел Главное

) на закладке Торговля

нужно установить флаг Ведется деятельность по договорам комиссии на продажу

(рис. 1).

Рис. 1. Настройка параметров учета для комиссионной торговли

Передача товаров комиссионеру

Для регистрации передачи товаров комиссионеру в программе необходимо создать документ Реализация товаров и услуг с видом операции Товары, услуги, комиссия (рис. 2).

Рис. 2. Регистрация передачи товаров комитента комиссионеру

При заполнении реквизитов шапки документа необходимо заполнить поля Склад, Контрагент и Договор . При заполнении поля Договор следует обратить внимание на следующее:

- в окне выбора договора отображаются только те договоры, которые имеют вид договора С покупателем или ;

- в справочнике Договоры контрагентов в форме используемого договора необходимо установить вид договора С комиссионером (агентом) на продажу ;

- в справочнике Договоры контрагентов в форме используемого договора можно сразу установить способ расчета и процент комиссионного вознаграждения (в рассматриваемом примере способ расчета выбран как Процент от суммы продажи , а процент вознаграждения - как 10%), тогда при заполнении документа комиссионное вознаграждение рассчитается автоматически.

Реализация товаров и услуг сформируются следующие проводки:

Дебет 45.01 Кредит 41.01 - на себестоимость переданного комиссионеру товара.

Для целей налогового учета по налогу на прибыль организаций соответствующие суммы фиксируются также в ресурсах Сумма НУ Дт и Сумма НУ Кт .

Отчет комиссионера (агента) о продажах

В № 6 (июнь) «БУХ.1С» за 2014 год на стр.22, мы подробно рассматривали порядок заполнения документа Отчет комиссионера (агента) о продажах . Документ этот предназначен для отражения операций реализации, как у комитента, так и у принципала, начисления НДС с реализации, а также начисления вознаграждения и удержания его из выручки комитента (принципала).

Напоминаем, что форма документа состоит из нескольких закладок. На закладке Главное

указываются основные реквизиты отчета комиссионера: номер и дата отчета, наименование комиссионера и номер договора с ним, способ расчета комиссионного вознаграждения, ставка НДС комиссионного вознаграждения, порядок учета вознаграждения, а также регистрируется дата и номер счета-фактуры на вознаграждение (рис. 3).

Рис. 3. Заполнение титульных реквизитов отчета комиссионера

Суммы в полях Всего и НДС (в т.ч.) , как в отношении реализации комитента, так и в отношении комиссионного вознаграждения, рассчитываются автоматически согласно данным, заполненным на закладке формы документа Реализация .

На закладке Реализация размещены две связанные друг с другом табличные части (рис. 4):

- в верхней части документа располагается таблица покупателей - третьих лиц, которым комиссионер реализовал товары комитента;

- в нижней части документа указывается наименование, количество и стоимость товаров, проданных комитентом через комиссионера, а также комиссионное вознаграждение.

Рис. 4. Реализованные товары покупателям через комиссионера

В соответствии с требованиями законодательства РФ реализованные комиссионером товары указываются в разрезе конечных покупателей и даты совершения сделки, то есть даты, указанной в счете-фактуре, выставленном комиссионером конечному покупателю. После записи документа на эти же даты в программе будут автоматически созданы счета-фактуры, выставляемые комитентом комиссионеру.

На закладке Денежные средства на основании документов, представленных комиссионером, указывается информация о средствах, полученных от покупателей за проданные товары (рис. 5):

- в отношении покупателя НПО «Монолит» в поле Вид отчета по платежам выбирается вариант платежа Оплата ;

- в отношении покупателя ООО «Плотник+» в поле Вид отчета по платежам выбирается вариант платежа Аванс ;

- в полях указывается дата и сумма поступивших денежных средств от покупателя, в том числе НДС.

Рис. 5. Регистрация поступивших денежных средств от покупателей

Заполнение закладки Денежные средства важно в случае получения предоплаты от покупателя, так как при утверждении отчета о полученных денежных средствах к комитенту переходит обязанность начисления НДС с аванса .

В нашем примере информация, отраженная на закладке Денежные средства , в отношении покупателя НПО «Монолит» носит лишь справочный характер.

На закладке Расчеты указываются счета расчетов с комиссионером за реализованные товары комитента, а также счета расчетов за комиссионное вознаграждение. Напоминаем, что счета расчетов устанавливаются по умолчанию в соответствии со счетами, указанными в настройке Счета расчетов с контрагентами по одноименной гиперссылке в справочнике Контагенты (раздел Справочники ).

При проведении документа Отчет комиссионера (агента) о продажах в информационной базе формируются следующие проводки:

Дебет 90.02.1 Кредит 45.01 - на себестоимость реализованных товаров комитента; Дебет 76.09 Кредит 90.01 - на общую сумму реализованных товаров комитента; Дебет 90.03 Кредит 68.02 - на сумму начисленного НДС с реализации товаров комитента; Дебет 60.01 Кредит 76.09 - на сумму удержанного из выручки комиссионера комиссионного вознаграждения; Дебет 44.01 Кредит 60.01 - на сумму начисленного комиссионного вознаграждения без учета НДС; Дебет 19.04 Кредит 60.01 - на сумму НДС с комиссионного вознаграждения.

Для целей налогового учета по налогу на прибыль организаций соответствующие суммы фиксируются также в регистрах Сумма НУ Дт и Сумма НУ Кт .

Кроме этого, вводятся записи в следующие регистры накопления:

- с видом движения Приход на сумму налога на добавленную стоимость с полученной предоплаты;

- НДС предъявленный с видом движения Приход на сумму НДС с комиссионного вознаграждения, предъявленного комиссионером;

- НДС продажи на сумму НДС с реализации комитента.

Учет НДС и регистрация выданных счетов-фактур

При проведении документа Отчет комиссионера (агента) о продажах автоматически формируются документы Счета-фактуры выданные в том количестве, в котором комиссионер выставлял счета-фактуры покупателям. Данные счета-фактуры перевыставляются комиссионеру ЗАО «Платинум», причем в поле Организация указывается комитент ЗАО «ТФ Мега» , а в полях Контрагент - конечные покупатели товаров НПО «Монолит» и ООО «Плотник+» .

Если отгрузка товаров производилась комиссионером после получения предоплаты от покупателя, и в выставленном комиссионером покупателю счете-фактуре содержатся сведения о платежно-расчетном документе, то в новый документ Счет-фактура выданный необходимо вручную перенести сведения о платежном документе на перечисление предоплаты покупателем комиссионеру.

После проведения документов «Счет-фактура выданный» по каждому документу будут внесены записи в регистр «Журнал учета счетов-фактур».

Для регистрации счетов-фактур на аванс, в том числе и на основании документа Отчет комиссионера (агента) о продажах , необходимо воспользоваться стандартной обработкой по одноименной гиперссылке на панели навигации из группы Регистрация счетов-фактур (раздел Банк и Касса ). Обработка может выполняться за один день или за любой указанный пользователем период.

По кнопке Заполнить

обработка автоматически сформирует список авансов, полученных от покупателей, на каждую дату за указанный период, а по кнопке Выполнить

- сформирует счета-фактуры на аванс, в том числе и счет-фактуру на аванс, полученный от покупателя ООО «Плотник+»

(рис. 6). Данный счет-фактура перевыставляется комиссионеру ЗАО «Платинум»

, причем, в поле Организация

указывается комитент ЗАО «ТФ Мега»

, а в поле Контрагент

- покупатель товара ООО «Плотник+»

, перечисливший аванс комиссионеру.

Рис. 6. Счет-фактура выданный на аванс

Чтобы соблюсти требования законодательства в части совпадения всех остальных показателей строк и граф, которые должны полностью соответствовать показателям счетов-фактур, выставленным комиссионером покупателю, и учитывая, что в документе Отчет комиссионера (агента) о продажах недостаточно информации, некоторые реквизиты перевыставленного счета-фактуры придется заполнить вручную. Это касается, в частности, даты и номера платежного документа, наименования поставляемых товаров.

При проведении документа Счет-фактура выданный на аванс формируются следующие проводки:

Дебет 76.АВ Кредит 68.02 - на сумму НДС с полученной предоплаты.

Кроме этого, указанная сумма НДС отражается в записях регистров накопления:

- НДС продажи;

- Журнал учета счетов-фактур.

Вычет НДС с предоплаты покупателя в посреднической схеме

Чтобы зарегистрировать вычет НДС с аванса, перечисленного ООО «Плотник+», необходимо создать еще один документ Отчет комиссионера (агента) о продажах . В котором достаточно заполнить только закладки Главное и Денежные средства .

На закладке Денежные средства в отношении покупателя ООО «Плотник+» указывается информация о сумме зачтенного аванса (рис. 7):

- в поле Вид отчета по платежам выбирается вариант платежа Зачет аванса ;

- в полях Дата события, Сумма с НДС (руб.), % НДС, НДС (руб.) указывается дата отгрузки товара и сумма зачтенного аванса от покупателя, в том числе НДС.

Рис. 7. Регистрация зачета аванса от покупателя

В результате проведения документа Отчет комиссионера (агента) о продажах с таким вариантом заполнения сформируются следующие проводки:

Дебет 68.02 Кредит 76.АВ - на сумму зачтенного НДС с предоплаты.

Кроме этого, на сумму зачтенного НДС вводятся записи в следующие регистры накопления:

- НДС авансы по договорам комиссии с видом движения Расход ;

- НДС покупки .

Вычет НДС с комиссионного вознаграждения

Вычет НДС по счету-фактуре, полученному от комиссионера, можно зарегистрировать двумя способами:

- при проведении документа Отчет комиссионера (агента) о продажах с установленным флагом Отразить вычет НДС в книге покупок в подчиненном документе Счет-фактура полученный на поступление ;

- регламентным документом Формирование записей книги покупок .

Вычет НДС по комиссионному вознаграждению отражается бухгалтерской проводкой:

Дебет 68.02 Кредит 19.04 - на сумму НДС с комиссионного вознаграждения.

Кроме этого, на предъявленную комиссионером сумму НДС вводятся записи в следующие регистры накопления:

- НДС покупки;

- НДС предъявленный с видом движения Расход ;

- Журнал учета счетов-фактур.

На основании записей регистров НДС Покупки и НДС Продажи без дополнительной обработки данных заполняются книга покупок и декларация по НДС.

Поступление денежных средств от комиссионера за проданные товары

Чтобы определить размер задолженность комиссионера после удержания комиссионного вознаграждения, можно воспользоваться отчетом Оборотно-сальдовая ведомость по счету 76.09 «Прочие расчеты с разными дебиторами и кредиторами» (рис. 8).

Рис. 8. ОСВ по счету 76.09

Как видно из оборотно-сальдовой ведомости, по дебету счета 76.09 отражена дебиторская задолженность ЗАО «ТФ Мега» в размере 45 000,00 рублей. Задолженность будет погашена при отражении полученной оплаты от комиссионера за реализованные товары. Оплату можно зарегистрировать документом на основании документа Отчет комиссионера (агента) о продажах . При заполнении документа Поступление на расчетный счет в полях Счет расчетов и Счет авансов используется счет расчетов с комиссионером 76.09 «Прочие расчеты с разными дебиторами и кредиторами».

До утверждения отчета комиссионера (агента) поступившие к комитенту (принципалу) денежные средства от посредника нельзя однозначно идентифицировать в качестве предоплаты, поэтому в любом случае рекомендуется использовать счет 76.09

Если в поле Счет авансов использовать счет расчетов 62.02 «Расчеты по авансам полученным», то поступившие от комиссионера денежные средства программа определит как предоплату, а при выполнении обработки Регистрация счетов-фактур на аванс будет сформирована счет-фактура на аванс и произойдет автоматическое начисление НДС с предоплаты , которая таковой может и не являться. Если полученные денежные средства все же являются предоплатой от покупателя, то НДС будет исчислен повторно наряду с исчислением НДС с аванса на основании отчета комиссионера.

Учитывая специфику посреднических договоров, и чтобы исключить ошибки в учете, при заключении договора с комиссионером (агентом) необходимо четко определять порядок документооборота, сроки представления отчетов и перечисления денежных средств, а также ответственность сторон.

Одним из проявлений финансового кризиса является отсутствие или недостаточность денежных средств у торговых организаций для закупки товаров у производителей. Такая ситуация побуждает производителей товаров и торговые организации искать оптимальные пути продажи товаров конечному потребителю, выступающему основным источником денежных средств в условиях кризиса. Одним из вариантов решения проблемы является передача продукции торговым организациям по договору комиссии. Об учете в "1С:Бухгалтерии 8" продаж продукции по договору комиссии у производителя рассказывает д.э.н., профессор Финансовой академии при Правительстве РФ С.А. Харитонов.

Во-первых

Во-вторых

В-третьих

Рис. 1

Таблица 1

Пример

Процедура учета

Продажа продукции по договору комиссии регулируется главой 51 ГК РФ. Особенность таких продаж состоит в том, что при отгрузке продукции по договору комиссии право собственности не переходит от комитента (организации-производителя) к комиссионеру. Соответственно, в бухгалтерском учете фактическая себестоимость переданной на продажу продукции списывается с кредита счета 43 "Готовая продукция" в дебет счета 45.02 "Готовая продукция отгруженная" (а не счета 90 "Продажи", как при обычной реализации). На счете 45.02 продукция учитывается до тех пор, пока от комиссионера не будет получено извещение о передаче продукции покупателю.

Для продажи продукции по договору комиссии характерен ряд особенностей.

Во-первых , комитент имеет право востребовать непроданную продукцию обратно, и такая операция не будет рассматриваться как получение товара от поставщика, как в случае договора на поставку товаров. В бухгалтерском учете возврат оформляется обратной проводкой: по дебету счета 43 "Готовая продукция" с кредита счета 45.02 "Готовая продукция отгруженная".

Во-вторых , суммой выручки комитента является вся сумма денежных средств выручки, полученная комиссионером от покупателей.

В-третьих , на сумму комиссионного вознаграждения комиссионер обязан представить счет-фактуру независимо от способа расчета вознаграждения (процент от продажной цены; все, что превышает установленную цену; и т. д.).

На рисунке 1 представлена схема отражения в "1С:Бухгалтерии 8" операций реализации продукции по договору комиссии в ситуации, когда посредник (торговая организация) участвует в расчетах (наиболее типичная ситуация).

Рис. 1

В таблице 1 обобщены записи по отражению указанных операций в бухгалтерском и налоговом учете организации-производителя.

Таблица 1

Порядок отражения в "1С:Бухгалтерии 8" отдельных операций, приведенных в таблице 1, рассмотрим на следующем примере.

Пример

Между производителем ООО "Белая акация" (комитент) и торговой организацией ЗАО "Авертон" (комиссионер) заключен договор комиссии № 24, в рамках которого 30 января 2009 года со склада готовой продукции комитента произведена отгрузка 3 единиц продукции "Пальто женское" для ее продажи по цене 11 800 руб. за единицу (с учетом НДС).

Условиями договора предусмотрено, что комиссионеру поручается продать продукцию конечным покупателям по указанной цене, средства от продажи продукции перечислить комитенту. Вознаграждение за исполнение договора комиссии установлено в размере 15 % от суммы реализации на основании отчета комиссионера. Сумма комиссионного вознаграждения удерживается комиссионером из суммы, подлежащей перечислению за проданную продукцию.

5 февраля от комиссионера получен отчет о продаже продукции.

9 февраля на расчетный счет зачислены денежные средства за проданную продукцию за вычетом удержанного вознаграждения.

Отгрузка продукции комиссионеру

Для оформления операции отгрузки комиссионеру продукции и отражения ее в учете вводим документ Реализация товаров и услуг с операцией Продажа, комиссия .

В реквизитах шапки формы документа указываем (см. рис. 2):

- дата документа - 30.01.2009 (дата отгрузки);

- контрагент (комиссионер) - ЗАО "Авертон" (выбором из справочника Контрагенты );

- договор с контрагентом - Договор комиссии № 24 (выбором из справочника Договоры контрагентов , в параметрах договора следует указать Вид договора - С комиссионером ).

Рис. 2

На вкладке Товары указываем данные для учета передаваемой комиссионеру продукции:

- номенклатура - Пальто женское (выбором из справочника Номенклатура );

- количество - 3 штуки;

- продажная цена (без НДС) - 10 000 руб.

- ставка НДС - 18 %.

Колонку Сумма НДС , а также колонки со счетами учета программа заполняет автоматически исходя из контекста отражаемой документом операции.

Обращаем внимание, что продажная цена в форме документа используется только для целей формирования печатной формы расходной накладной. При проведении документа в регистры бухгалтерии вводятся проводки с кредита счета 43 "Готовая продукция" в дебет счета 45.02 "Готовая продукция отгруженная" по плановой себестоимости продукции.

Также обращаем внимание, что по этой операции отгрузки продукции счет-фактуру выписывать не требуется, поскольку она не признается операцией реализации для целей начисления налога на добавленную стоимость.

Отражение отчета комиссионера о продажах

Для отражения в учете комитента отчета, полученного от торговой организации, вводим документ .

В шапке документа указываем (см. рис. 3):

- дата документа - 05.02.2009 (дата отчета комиссионера);

- контрагент (комиссионер) - ЗАО "Авертон" (выбором из справочника Контрагенты);

- договор с контрагентом - Договор комиссии № 24 (выбором из справочника Договоры контрагентов).

Рис. 3

Способ расчета комиссионного вознаграждения (Процент от суммы продажи ) и процент комиссионного вознаграждения (15) программа по умолчанию заполняет в соответствии со значениями, указанными в свойствах договора в справочнике Договоры контрагентов .

В реквизите НДС возн. программа по умолчанию проставляет значение ставки налога по умолчанию для текущего пользователя. При необходимости ставку НДС можно выбрать из списка ставок.

Вкладку Товары для рассматриваемого примера следует заполнить по команде Заполнить -> Заполнить по реализации данными из документа Реализация товаров и услуг на отгрузку товаров комиссионеру.

Табличная часть в этом случае будет содержать следующую информацию:

- колонка Номенклатура - Пальто женское;

- колонка Количество - 3 штуки;

- колонки Цена, Сумма, Цена передачи, Сумма передачи, % НДС и Сумма НДС заполняются по данным документа отгрузки;

- колонки Вознаграждение и Сумма НДС вознаграждения заполняются автоматически по данным о сумме продаж, способе расчета вознаграждения и процента комиссионного вознаграждения;

- колонки Счет учета (БУ) и Счет учета (НУ) - счет 45.02 "Готовая продукция отгруженная";

- колонки Счет доходов (БУ) и Счет доходов (НУ) - счет 90.01.1 "Выручка от продаж, не облагаемая ЕНВД";

- колонка Счет учета НДС - счет 90.03 "Налог на добавленную стоимость";

- колонки Счет расходов (БУ) и Счет расходов (НУ) - счет 90.02.1 "Себестоимость продаж, не облагаемых ЕНВД" плана счетов бухгалтерского учета и соответствующий ему счет 90.02 "Себестоимость продаж" плана счетов налогового учета программы (по налогу на прибыль);

- колонки Субконто (БУ) и Субконто (НУ) - Пошив верхней одежды.

Значение ставки налога на добавленную стоимость и субконто проставляются по данным описания продукции в справочнике Номенклатура, значение счетов учета доходов и расходов, счета учета НДС - по данным о счетах учета по умолчанию для номенклатуры, входящей в группу Продукция .

Для отражения в бухгалтерском и налоговом учете расходов на вознаграждение комиссионеру заполняем вкладку Учет затрат . Указываем:

- Счет учета затрат (БУ) и Счет учета затрат (НУ) - счет 44.02 "Коммерческие расходы в организациях, осуществляющих промышленную и иную производственную деятельность";

- Статьи затрат (БУ и НУ) - Прочие расходы (выбором из справочника Статьи затрат ).

Переходим на вкладку Счета учета расчетов (см. рис. 4). Устанавливаем флажок Удержать комиссионное вознаграждение . Для остальных счетов оставляем значение по умолчанию.

Рис. 4

Переходим на вкладку Счет-фактура полученный , устанавливаем флажок Предъявлен счет-фактура на вознаграждение и указываем реквизиты счета-фактуры комиссионера, выписанного на услуги по продаже товаров.

Документ записываем в информационную базу и проводим, после чего через поле ввода счета-фактуры открываем форму документа Счет-фактура выданный для составления счета-фактуры на реализацию продукции. Этот документ также записываем и проводим (см. рис. 5).

Рис. 5

При проведении документа Отчет комиссионера о продажах в регистры бухгалтерии будут введены проводки 2-6 из табл. 1, а также проводка 8.

Если в параметрах учетной политики установлен признак упрощенного ведения налога на добавленную стоимость, а на вкладке Счет фактура полученный установлен флажок Отразить вычет НДС в книге покупок , то при проведении документа Отчет комиссионера о продажах дополнительно формируется проводка в дебет счета 68.02 "Налог на добавленную стоимость" с кредита счета 19.04 "НДС по приобретенным услугам", отражающая применение вычета суммы НДС по комиссионному вознаграждению.

Денежные расчеты с комиссионером

Денежные средства, полученные от покупателей (в счет предварительной оплаты продукции или в счет оплаты переданной покупателям продукции) комиссионер обязан перечислить комитенту (полностью или за вычетом вознаграждения) в сроки, установленные договором комиссии.

Если комиссионер производит перечисление платежным поручением, то зачисление денежных средств на расчетный счет комитент регистрирует в учете с помощью документа Платежное поручение входящее с операцией Оплата от покупателя . Функцию покупателя при этом выполняет комиссионер. Если денежные средства представляют собой аванс (предварительную оплату), то корреспондирующим счетом проводки, формируемой при проведении документа, будет субсчет 62.02 "Расчеты по авансам полученным". Если на расчетный счет зачисляются денежные средства в счет погашения дебиторской задолженности комиссионера за проданные товары, то поступившая сумма отражается по кредиту субсчета 62.01 "Расчеты с покупателями и заказчиками".

Условиями договора может быть предусмотрена оплата комиссионного вознаграждения отдельным платежным поручением после утверждения отчета о продаже продукции. В этом случае для подготовки поручения банку вводится документ Платежное поручение исходящее с операцией Оплата поставщику .

В заключение заметим, что отдельные специалисты в области бухгалтерского учета рекомендуют для ведения расчетов с комиссионером в части вознаграждения за оказание услуг, а также по денежным средствам, полученным от покупателей, вместо счетов 60 и 62 использовать счет 76 "Расчеты с прочими дебиторами и кредиторами". Если организация-комитент пожелает следовать этим рекомендациям, то при отражении в "1С:Бухгалтерии 8" отчета комиссионера о продажах на вкладке Счета учета расчетов необходимо заменить счета расчетов по умолчанию на соответствующие субсчета счета 76. В частности, вместо субсчетов 60.01 и 60.02 - следует указать субсчет 76.05 "Расчеты с прочими поставщиками и подрядчиками", а вместо субсчетов 62.01 и 62.02 субсчет 76.06 "Расчеты с прочими покупателями и заказчиками".

В тех случаях, когда цены на продукцию и услуги установлены в условных единицах, вместо субсчетов 76.05 и 76.06 следует использовать субсчета 76.35 "Расчеты с прочими поставщиками и подрядчиками (в у. е.)" и 76.36 "Расчеты с прочими покупателями и заказчиками (в у. е.)".

К счету 76 плана счетов "1С:Бухгалтерии 8" открыты еще два субсчета, которые могут использоваться для ведения расчетов с комиссионером: субсчета 76.26 и 76.25. Субсчет 76.26 "Расчеты с прочими покупателями и заказчиками (в валюте)" следует использовать для учета расчетов при реализации продукции через комиссионера по внешнеэкономическому контракту с оплатой в иностранной валюте, а субсчет 76.25 "Расчеты с прочими поставщиками и подрядчиками (в валюте)", если при этом комиссионное вознаграждение подлежит оплате в иностранной валюте.

В доходы комиссионера будет включаться только сумма комиссионного вознаграждения на дату начисления. В доходы комитента включается стоимость проданых товаров на дату, которая указана в отчете комиссионера (п. 137.5 НКУ) и расходы, которые составляют себестоимость реализованых товаров (п. 138.4 НКУ). Доходы и расходы найдут отражение в Декларации по налогу на прибыль в строках 02 и 05.1 соответственно. Кроме того, комитент к составу расходов относит причитающееся комиссионеру вознаграждение на дату подписания соответствующего акта и отражает в строке 06.2, как расходы на сбыт, Декларации по налогу на прибыль. Что касается НДС, согласно пп. «е» пп. 14.1.191 НКУ к поставке товаров приравнивается и их передача в рамках договора, по которому выплачивается комиссионное вознаграждение за продажу или приобретение. А операции по поставке товаров облагаются НДС.

Налоговые обязательства и налоговый кредит должны формироваться по правилу «первого» события. Исходя из этого, в случае заключения договора комиссии на продажу товаров налоговые обязательства у комитента и налоговый кредит у комиссионера формируются на дату отгрузки товаров. Если согласно договора комиссии, комиссионер приобретает товары за счет комитента, то датой возникновения налоговых обязательств у комиссионера и права на налоговый кредит у комитента будет дата, на которую приходится первое из событий: перечисление комитентом денежных средств комиссионеру или передача комиссионером товаров комитенту. При определении базы налогообложения НДС, договорная (контрактная) стоимость поставки должна быть не ниже уровня обычных цен.

В конфигурации «Бухгалтерия для Украины» необходимо обратить внимание на правильное оформление договоров с контрагентами: комиссионерами и комитентами. В форме договора необходимо выбрать соответствующий вид договора: «С комиссионером» или «С комитентом». При этом по закладке «Основные» автоматически будет включена опция «Сложный учет НДС», по закладке «Налоговый учет» в строке «Схема налогового учета» осуществлен выбор «С комиссионером (с 2011 г.)» или «С комитентом (с 2011 г.)» и «Вид договора по ГК (для налоговой накладной)» - Договір комісії». Рассмотрим примеры.

Учет у комитента

Комитент приобрел товары по цене 120 грн с НДС и передал комиссионеру 40 единиц товара по цене 240 грн с НДС. Сумма комиссионого вознаграждения 1500 грн с НДС.

Комиссионером товар был продан.

Наименование хозяйственных операций, документы, проводки в конфигурации «Бухгалтерия для Украины», а также строки Декларации по налогу на прибыль представлены в Таб.1.

Передачу товаров комиссионеру оформляем документом «Реализация товаров и услуг», который открываем на основании документа «Поступление товаров и услуг», с помощью которого оприходованы товары. Наименование комиссионера вводим в справочник «Контрагенты» и внимательно заполняем форму договора так, как сказано выше.

Таблица 1

| Содержание операций | Документы | Проводки | Декларация по прибыли |

|---|---|---|---|

| Передан товар комиссионеру | Реализация товаров и услуг |

Дт 283, Кт 281 4000 Дт 6431, Кт 64321600 |

|

| Представлен отчет комиссионера: отражена реализация товара и начислено комиссионное вознаграждение | Отчет комиссионера о продажах |

Дт 902, Кт 283 Дт 361, Кт 702 Дт 702, Кт 6431 Дт 631, Кт 361 Дт 93, Кт 361 Дт 6442, Кт 361 |

|

| Оформлены налоговые обязательства НДС | Налоговая накладная |

Дт 6432, Кт 6412 |

|

| Зарегистрирована поступившая Налоговая накладная от комиссионера |

Дт 6412, Кт 6442 |

||

| Перечислено комиссионное вознаграждение |

Дт 631, Кт 311 |

В табличной части документа, по закладке «Товары» указываем количество товаров 40 и цену 240 грн с НДС. Документ сформирует проводку по передаче товаров со счета 281 на счет 283 «Товары на комиссии» по стоимости поступления товаров и отразит налоговые обязательства НДС, исходя из цены передачи. Проводки представлены на Рис.1.

Рисунок 1. Проводки, сформированные документом «Реализация товаров и услуг»

По дате представления отчета комиссионером оформляем документ «Отчет комиссионера о продажах». Форму документа открываем на основании документа «Реализация товаров и услуг». Включаем опцию «Удерживать комиссионное вознаграждение». В строке «Способ расчета» выбираем для данного примера «Не рассчитывается». Табличная часть документа будет заполнена данными документа-основания. В графе «Цена» указывается цена, по которой был продан товар комиссионером. Она не обязательно должна совпадать с той ценой, по которой отдан товар. В нашей задаче эти две цены совпадают. Указываем сумму вознаграждения 1250, НДС вознаграждения программа рассчитает, «Схема реализации» - «Товары». Форма документа представлена на Рис.2.

Рисунок 2. Фрагмент документа «Отчет комиссионера о продажах»

По закладке «Учет затрат» указываем счет затрат 93, статью затрат «Затраты на комиссионное вознаграждение продавцам, торговым агентам и работникам подразделений, обесп», которая соответствует строке 06.2 Декларации по налогу на прибыль, по закладке «Счет учета расчетов» указываем счет 361. Итак, документ заполнен. Проводки, сформированные доокументом, представлены на Рис.3. Как видим, программа сформировала проводки по реализации товара, но кроме этого начислила комиссионное вознаграждение. Автоматически сумма дохода будет включена в строку 02, себестоимость товаров в строку 05.1, а сумма комиссионного вознаграждения в строку 06.2 Декларации по налогу на прибыль. На основании документа «Отчет комиссионера о продажах» вводим документ «Налоговая накладная», который сформирует налоговые обязательства НДС, исходя из стоимости реализованного товара, на сумму 1600 грн, а также документ «Регистрация входящего налогового документа», который сформирует налоговый кредит на сумму 250 грн, база налогобложения - сумма комиссионного вознаграждения. На основании «Отчет комиссионера о продажах» оформляем перечисление комиссионного вознаграждения документом «Платежное поручение исходящее» с выбором формы «Оплата поставщику».

Рисунок 3. Проводки, сформированные документом «Отчет комиссионера о продажах»

Учет у комиссионера

Наименование хозяйственных операций, документы, проводки в конфигурации «Бухгалтерия для Украины», а также строки Декларации по налогу на прибыль представлены в Таб.2.

Таблица 2

| Содержание операций | Документы | Проводки | Декларация по прибыли |

|---|---|---|---|

| Товар принят на комиссию | Поступление товаров и услуг |

Дт 6442, Кт 6441 |

|

| Отражение налогового кредита по полученому товару от комитента | Регистрация входящего налогового документа |

Дт 6412, Кт 6442 |

|

| Реализован и отгружен товар | Реализация товаров и услуг |

Дт 361, Кт 702 Дт 702, Кт 6432 |

|

| Отражение налоговых обязательств НДС | Налоговая накладная |

Дт 6432, Кт 6412 |

|

| Получена оплата за товар | Платежное поручение входящее |

Дт 311, Кт 361 |

|

| Отчисление из дохода суммы, причитающейся комитенту и начисление комиссионного вознаграждения |

Отчет комитенту о продажах товаров |

Дт 704, Кт 631 Дт 6441, Кт 704 Дт 631, Кт 361 Дт 361, Кт 703 Дт 703, Кт 6432 |

|

| Отражение налоговых обязательств НДС комиссионного вознаграждения | Налоговая накладная |

Дт 6432, Кт 6412 |

|

| Перечислены денежные средства комитенту | Платежное поручение исходящее |

Дт 631, Кт 311 |

|

| Получение комиссионного вознаграждения от комитента | Платежное поручение входящее |

Дт 311, Кт 361 |

Принятие товара на комиссию оформляем документом «Поступление товаров и услуг». Для отражения товара по счету 0241 необходимо указать этот счет в табличной части документа. Можно поступить по другому. В справочнике «Номенклатура» создать папку «Товары на комиссию» и с помощью кнопки «Перейти» открыть окно «Счета учета номенклатуры», в котором указать счет учета 0241, заполнить строки «Схема реализации» – «Товары», «Налоговое назначение» - «Обл. НДС», «Налоговое назначение доходов и затрат» - «Хоз. д-сть». Наименование товаров вводим в папку «Товары на комиссию». Документ «Поступление товаров и услуг» выполнит проводку не только со счетом 0241, но и по начислению налогового кредита НДС (см. Рис.4).

Рисунок 4. Проводки, сформированные документом «Поступление товаров и услуг»

На основании этого документа вводим «Регистрация входящего налогового документа», который отражает налоговый кредит НДС. На основании документа «Поступление товаров и услуг» оформляем реализацию товара документом «Реализация товаров и услуг». На основании документа «Реализация товаров и услуг» для отражения налоговых обязательств НДС, оформляем документ «Налоговая накладная». На основании документа «Поступление товаров и услуг» оформляем документ «Отчет комитенту о продажах товаров». Он представлен на Рис. 5.

Рисунок 5. Фрагменты документа «Отчет комитенту о продажах товаров»

В табличной части этого документа есть озможность ввести цену товара, по которой он поступает от комитента, а также цену товара, по которой комиссионер может продать этот товар. В нашей задаче эта цена совпадает. Здесь есть возможность указать сумму вознаграждения. По комиссионному вознаграждению, в строке «Способ расчета» можем выбрать «Не рассчитывается», так как в нашей задаче эта сумма зафиксирована. По закладке «Счета учета расчетов» опция «Удержать комисионное вознаграждение» включена. В строках «Счет учета расчетов (вознагр.)» 361, «Счет учета расчетов с контрагентом» и «Счет учета расчетов по авансам» 631. По закладке «Счета учета доходов» в строке «Услуга по вознаграждению» в справочник «Номенклатура» в папку «Услуги» вводим наименование «Комиссионное вознаграждение» и выбираем, а в строке «Схема реализации» выбираем «Услуги». Итак, документ заполнен. Проводки, сформированные документом, представлены на Рис.6. На основании документа «Отчет комитенту о продажах» отражаем налоговые обязательства НДС по комиссионному вознаграждению документом «Налоговая накладная». Таким образом, у комиссионера налоговые обязательства НДС на сумму 1600 грн будут погашены налоговым кредитом НДС на эту же сумму. А налоговые обязательства НДС на сумму 250 грн необходимо будет уплатить по данным этого примера. Что касается налога на прибыль, то у комиссионера, сумма комиссионного вознаграждения без НДС будет отнесена на доходы.

Рисунок 6. Проводки, сформированные документом «Отчет комитенту о продажах товаров»